Una de las falacias a las que ha recurrido la socialdemocracia antes de caer en su crisis de valores y de capacidad de generar un mensaje alternativo, fue comprar el modelo chicaguista de impuestos. Zapatero estuvo planteándose crear un tramo único de IRPF con un mínimo exento, es decir.. pagar el 40% que se ingresa a partir de X cantidad.

La idea que se vendía era que este modelo sería más progresivo (y por tanto más justo) que el modelo de diversos tramos que había anteriormente. En algún lugar de algún consejo de ministros se quedó muerta esta idea, con la diferencia de que la idea quedó como que este tipo de impuestos era “más justo” al recaudar.

Una previa de lenguaje, “más justo” o “más progresivo” implica que el que tiene más pague más % de sus ingresos que el que tiene menos, sin que se pierda ordinalidad (o sea que los impuestos no sean tan “redistributivos” que hagan que ganar más dinero te coloque en peor situación que otro al pagar muchísimos más impuestos). Quiero aclararlo, porqué el sistema del tramo único con mínimo exento es progresivo, igual que lo es el de tramos variables según ingresos. Lo que no está tan claro es cuál es más progresivo.. Progresivo también sería que se pagara un 0.1% de los ingresos por cada 10.000€ de ingresos anuales, pero es evidente que si alguien cobra 100k y pagar un 1% de sus ingresos estará en un sistema mucho menos progresivo que si a partir de 100k de ingresos se le obliga a pagar el 40% de estos, y el que recibe 10k pagar un 1%.

El tema de la progresividad más alta (o al menos igual) que el impuesto del IRPF con mínimo exento ha quedado como un zeitgeist en el centroizquierda que hemos cogido prestado a los economistas chicaguistas.

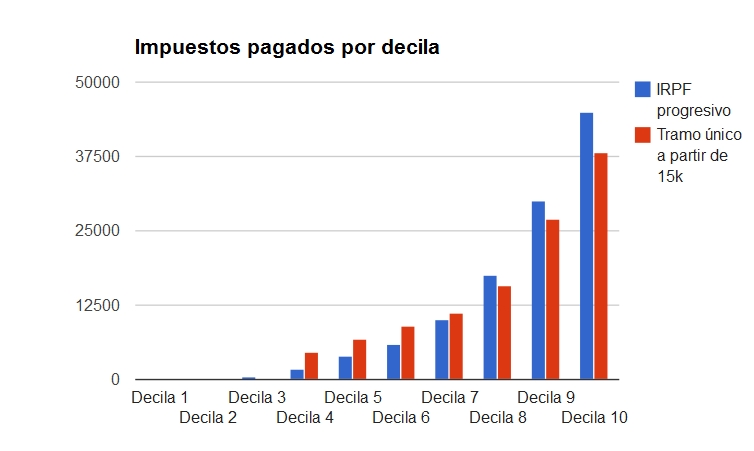

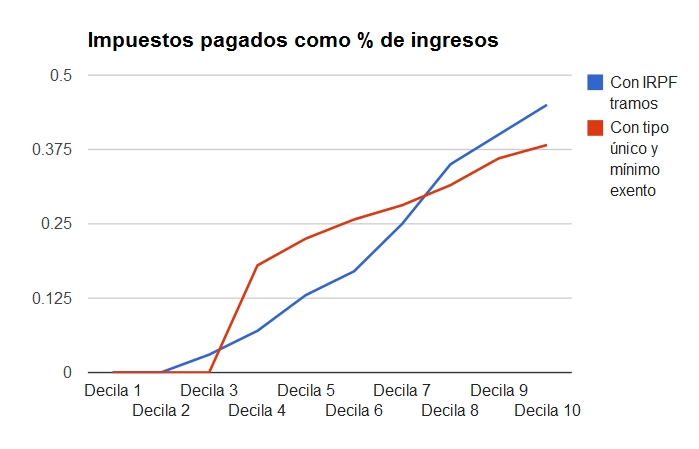

Pero es que esto no es así, o al menos ya en el modelo de partida. Construyendo un simple modelo con reparto de riqueza aelatorio y escogiendo un sistema aleatorio de mínimo exento y de tramos de IRPF podemos encontrar que el sistema de partida nunca será más progresivo. En el siguiente gráfico he elaborado dos modelos uno con IRPF progresivo por nivel de renta (en saltos del 5%), y uno con un mínimo exento de 20.000€ anuales y a partir de ahí aplico un 40% a los ingresos que superan ese mínimo exento.

La conclusión, para la mayor parte de casos el sistema de tramos de IRPF es más progresivo

Para unos ingresos por deciles que varían entre los 5000€ para los más pobres a 100.000 para los más ricos, encontramos la siguiente distribución, tanto de impuestos pagados, como de % en proporción de ingresos que estos se pagan.

Los cálculos se han realizado para poder conseguir el mismo nivel de ingresos e impuestos, es decir a igual carga fiscal, para conseguir redistribuir después la misma cantidad de riqueza. Podéis analizarlos directamente aquí. Por si alguien quierer jugar con ellos para buscarle tres pies al gato.

Podemos ver que el tramo único con mínimo exento favorece a las decilas de rentas más altas (8 a 10) sobre las decilas de rentas medias (4 a 6) que son las que terminarían soportando mayor carga fiscal para poder recaudar la misma cantidad de impuestos.

No se puede negar que el mínimo exento con tramo único de IRPF es progresivo, el que más cobra paga más porcentaje, pero mucho menos progresivo que los tramos de IRPF.

El mito chicaguista en el fondo es una forma benévola de beneficiar una clase social sobre otras y o bien justificar una bajada de impuestos suave, o distribuir la carga fiscal de forma más favorable a las personas con ingresos más altos.

Neoliberalismo benévolo, pero neoliberalismo.

Solo hay una justificación para el tramo único de IRPF con mínimo exento desde la perspectiva de la progresividad

Es cierto una cosa, las personas de las decilas 8 a 10 tienen más incentivos y más capacidad para practicar el fraude fiscal o las trampas fiscales para pagar menos. Un tramo único de IRPF haría que el pago de impuestos fuera mucho más sencillo y por tanto su control aún más sencillo. No se harían triquiñuelas del estilo de “cobrar justo por debajo del punto de salto” de cada tramo y el resto den especie o en ingresos que no pagan IRPF (coche de empresa, etc..), pero aún así, no sería beneficioso en la mayoría de los casos y sería necesario que se demostrara, números en mano y con mucho trabajo de análisis fiscal que esto se conseguiría para hacernos creer que “bajar impuestos” consigue recaudar más, y que el sistema sea más progresivo.

Demostración que los defensores del tramo único con mínimo exento aún no han hecho.

Las propuestas suelen ser algo más completas. Si en su día entendi bien lo que estaban tramando con esta propuesta era lo siguiente:

1. Mínimo exento más un único tramo.

2. El tipo impositivo de ese tramo sería el mismo en otros impuestos (sucesiones, donaciones, no sé si empresas,…).

3. Se eliminarían todas las deducciones (excepto tal vez las de los hijos).

4. Se incidiría en el aspecto progresivo en el gasto.

Si analizas solo el punto 1. te quedará algo muy cojo, como tu análisis de la entrada. A mí, por ejemplo, si me ponen un tipo único (calibrado para que la recaudación sea la misma que previa a la crisis) pero me quitan las deducciones me dejarían peor. Creo que eso les pasará a muchos de tus deciles superiores.

El punto 4. es crucial en cualquier debate sobre progresividad. La mayor parte de la progresividad está en el gasto, no en el ingreso (del orden de tres veces más, creo recordar).

Los puntos 1. + 2. hacen todavía más potente el argumento de la simplicidad y de evitar astucias contables.

No sé si incluían un punto 5. que limitara enormemente las deducciones por gastos de empresa (los coches de lujo de los ejecutivos, las comilonas, y todas esas cosas que se ponen a nombre de la empresa en lugar de la persona porque así paga menos impuestos), pero yo lo incluiría.

Con todo, no tengo por un mito a esta propuesta, pero reconozco que ese de interés explorarla y hacerla bien, con todos sus puntos.

Siempre que he oído hablar de este tema la justificación no es que sea más progresivo sino que es más fácil, con lo que puedes dedicar los esfuerzos a combatir mejor el fraude fiscal y gastar mejor el dinero.

Después de todo, con dinero y asesores consigues escabullirte de pagos, de modo que un tipo fácil, básico y simple evita esos problemas que distorsionan mucho más (fraude y escapatorias legales) la justicia y progresividad.

Ahora, estoy dispuesto a admitir que eso de que la sencillez es beneficiosa hay que demostrarlo, pero el único modo que se me ocurre es probandolo.

Fr_carrillo:

Creo que hay mejores mecanismos que meterse en la cocina para demostrar si la simplificación realmente ayudaría a la recaudación.

J. L. Ferreira:

Sí, redistribuyes más con el gasto, pero de esto no estamos hablando, sino de a quien favorece una medida recaudatoria de este tipo.

Las deducciones tipo que he leído que se querían eiliminar (indemnización desempleo, deducciones por pagar una hipoteca, etc…) son típicas de las clases “medias”, tienen más peso en % en los ingresos de los deciles 4 a 6 que los deciles 8 a 10.

Tú puedes hacer todos los elementos del 2 al 5 pero mantiendo los tramos (o incluso construir una bonita ecuación contínua para evitar saltos) y tendrías un impuesto más progresivo que con el mínimo exento y tramo único, para igual recaudación.

Creo que es imposible evitar que con un mínimo exento y tipos únicos quien paga menos impuestos (para igual recaudación) con respecto al mismo modelo (con o sin deducciones, con o sin simplificaciones) con tramos son los deciles superiores y quien paga más los deciles intermedios. Es así, a menos que los elementos de simplificación realmente puedan demostrarse que van a incidir en reducir el fraude fiscal (pero es casi tan mítico como que reducir impuestos permitiría recaudar más al tener menos incentivos para cometer fraude fiscal).

Cuanto más progresivo sea un sistema tanto más recaudará cuanto mayor sea la desigualdad de partida. Para recaudar mucho en un sistema progresivo hay que asegurarse de que hay un pequeño grupo que gana muchísimo.

Indirectamente así lo has establecido en los datos “de reparto de riqueza aleatorio” que me da un coeficiente de Gini de 57,6 si no me he equivocado en los cálculos. Esto es, del nivel de Honduras, República Centroafricana y Angola.

Un saludo

Pedro:

Puedes calcularlo con cualquier distribución de renta o riqueza, el tipo único, a igualdad de recaudación, siempre beneficia más a los deciles superiores frente a los deciles intermedios.

Y si lo haces para mantener la presión fiscal igual a los deciles intermedios, tendrás que bajas la recaudación y además pagarán menos los deciles superiores.

Si no te digo que no. Lo que digo es que dado un sistema fiscal muy progresivo el recaudador no tiene ningún incentivo para estimular medidas redistributivas “antes de impuestos” ya que ello reduce la recaudación. De esta manera se puede mantener el juego de Robin Hood: establecer un sistema fuertemente progresivo a la par (como decía hace unas semanas Cesar Molinas) que estimulamos la formación de burbujas para unas oligarquías. Dicho de otra manera: cultivemos a las élites y luego disfracémonos de “justicieros” quitándoles una parte de lo que les hemos dado…

Y mientras el sistema sea ese no hay NINGÚN incentivo para que nuestros gobernantes traten de redistribuir a priori. Ningún incentivo para mejorar la igualdad de oportunidades. Ningún incentivo para equilibrar el punto de salida.

Por otro lado hay muchos datos que te dejas en el tintero. Para un buen resumen sobre el tema creo que vale la pena (aunque no te gustará, supongo) este artículo de Mankiw .

Un saludo

Pedro:

Yo no pretendo modelizar todo sistema de impuestos, sino simplemente analizar una de las afirmaciones que algunos policy-makers asumen como cierta. No creo que el tax-flat sea peor de partida que un sistema progresivo, o que haya mecanismos a posteriori que permita recaudar mejor.

Simplemente que la asunción de que un tax-flat deja indiferente la progresividad no es cierta y que tendría que demostrarse por otras vías el porqué se consigue más recaudación y por tanto más eficacia a la hora de corregir las desigualdades de partida. Cosa que no se hace (y menos desde el ámbito interno de los policy-makers donde ya se asumen muchos apriorismos no demostrados).