ZP ha decidido reformarlo todo, incluso sistemas como el de pensiones que está dando, en plena crisis, superávits de más de 11.000M€ anuales. ¿Todo? todo no.. aún resiste el sistema financiero como una aldea gala (o más bien como una macrourbe llena de rascacielos) al imperio romano de las reformas.

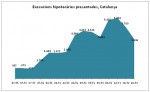

Recordemos la fuente de la crisis ha sido el mercado financiero, y la crisis en España es más grave por la enorme pelota de especulación inmoviliaria. Algo, supongo, que debería hacerse en ese sentido. Y no sólo obligar a algunas cajas a fusionarse para ser más competitivas.

Los sindicatos (sí, esos malvados grupos reaccionarios que no montan la tercera guerra mundial que muchos reclaman desde el cómodo sofá de su casa o esas organizaciones desnortadas que no saben como funciona la economía) y un grupo de entidades sociales van a impulsar una Iniciativa Legislativa para que se cambie el sistema financiero hipotecario. Basándose en que si hay fallida en el pago la deuda se condone una vez entregada la vivienda.

Vamos.. igual que pasa en la mayoría de países de nuestro entorno, incluido el muy troskista sistema norteamericano.

Algo que la socialdemocracia institucional (no la ideológica ni la real) no ve con buenos ojos… ya que tocar a la banca es algo que no es muy bueno para las valoraciones de Moody’s.

Pero vayamos al tema de la propuesta, ya no hablamos de su justicia o no. Que lo és, ya que en el sistema de hipotecas actualmente quien asume más riesgo (el individuo) es quien más desigualdad de información tiene con respecto a la otra parte, la entidad financiera. Ni tampoco si es una locura, ya que este sistema es el que impera en un gran número de países de la OCDE con sistemas económicos más dinámicos, fuertes y más amantes de la libre empresa que nosotros. Voy a entrar en los efectos macroeconómicos que puede tener que se aplique.

A nivel de los incentivos del crédito.

Es verdad que se puede objetar que una medida de este tipo hará que los tipos a los que prestan los bancos suban o las condiciones en las que se da el préstamos se endurezcan… con respecto a la orgía de hace unos años.

¿Es eso malo? En principio podría parecer que sí ya que dificultamos el acceso a la hipoteca para los ciudadanos. Pero no es así… del todo, al menos.

Unas condiciones más duras para acceder a la hipoteca no tiene porqué ser malo. Hace unos años te daban una hipoteca, te refinanciaban el coche y te daban hasta para los muebles en base a unos escenarios ridiculamente optimistas. El hecho de dar hipotecas a mansalba que luego no se pueden pagar son los fundamentos de las fallidas hipotecarias de hoy. Si ayer no se hubiera sido tan manirroto desde el sector financiero de dar hipotecas a quien lo tenía difícil para pagar o darle más que lo necesario para la compra de la vivienda pues estaríamos hablando de otras cosas: ni los pisos hubieran subido como la espuma, ni tendríamos una burbuja crediticia tan salvaje, ni nuestros bancos estarían tan endeudados con el resto de bancos de la UE.

Es decir poner más difícil el acceso a la hipoteca va a tener un efecto de corrección del mercado brutal pero necesario.

Por otro lado no tanto dinero crediticio va a ir a cubrir al mercado hipotecario, y eso va a tener 3 consecuencias positivas:

– Los pisos no van a poder subir como la espuma (a menos que aquí seamos tan creativos como en la banca norteamericana), ya que la demanda de compra se adecuará, una vez recuperado algo el empleo, a niveles de lo que tendría que haber sido razonable antes de la crisis y no la orgía hipotecaria. Con lo cuál es una medida que desincentiva las burbujas en la vivienda. La burbuja se ha sostenido en base a que teníamos dinero plástico casi gratis, y por tanto la subida de precios quedaba compensada por unos tipos de interés ridículos y una facilidad enorme para el crédito hipotecario. Con esta tercera pata fuera de juego, los precios habrán de ser competitivos.

– No tanto dinero crediticio en la vivienda va a otros lugares. Puede que incluso al sistema económico productivo industrial. Estoy convencido que parte de nuestro modelo productivo de baja calidad tiene una de sus fuentes en los incentivos bancarios hacia el sistema de hipotecas. Como es más suculento para el banco dar hipotecas (su riesgo es casi nulo en apariencia ya que si el ciudadano hace fallida, no sólo se queda con el piso sinó que además la deuda sigue pendiente del cuello del deudor, incluidos los intereses de demora), que dar créditos a las empresas productivas estas pierden peso en los créditos y por tanto no tienen tantas posibilidades de desarrollo. Miles de millones de € que podrían ir a otros sectores han ido al tocho y por tanto hemos fomentado la economía “low-cost” (cogiendo prestado un término de Marc Vidal): constructoras a cascoporro (y aquí no quiero meter a todas, en este país hay empresas de construcción e ingenierías muy serias y de alta calidad), inmoviliarias de pacotilla, etc… Por tanto esta ley lo que dará incentivos es para derivar dinero del tocho a otros sectores económicos. Ni más ni menos.

– El mercado de compra-venta perderá peso respecto al de los alquileres. Como rebote, si cuesta más conseguir una hipoteca, al final el mercado de alquiler crecerá. Punto. Y eso todo el mundo está diciendo (no lo tengo muy claro pero como lo dice todo el mundo seguro que es así, fuera bromas, hay argumentos más serios) que es bueno.

Por otro lado está el tema de generar una cultura del emprendimiento y del riesgo. Actualmente una fallida de pago sea un proyecto empresario autónomo (otra cosa es cuando tienes una empresa mediana o grande donde la sociedad mercantil es la que se hunde pero no el empresario) o sea una deuda hipotecaria condena a la persona a ser un desclasado económico, alguien que no va a poder tener un crédito nuevo en su vida, ya que le acompaña una deuda sin posibilidades de ser devuelta. Es síntoma de empobrecimiento de por vida, no un “punto y a parte”, no un comenzar desde cero, sinó desde -150.000 € con intereses de demora. Si queremos una sociedad dinámica no podemos condenar a la indigencia a los que se arriesgan, incluso para aquellos que se arriesgan en fundar una familia y emanciparse.

En definitiva, sigo sin entender como algunos representantes institucionales del centroizquierda no entienden que no sólo hay un sentido de justicia social (suficiente para defender esta ley) sino que hay una racionalidad económica que ayudaría a mejorar nuestra economía en su conjunto.

No cuesta mucho realmente implementarlo, hay otros países de nuestro entorno donde este sistema funciona, y además seguro que reducimos problemas estructurales profundos que hacen que la crisis en España sea algo más profunda, difícil de salir y tengamos niveles de paro más alto.

¿O es que acaso olvidamos que aquí sufrimos la doble crisis, la externa financiera, y la interna provocada por la burbuja inmoviliaria?

Más información:

- Informe de la UGT de Catalunya: “El banc em fa fora de casa” Informe sobre una nova regulació que garanteixi el dret a l’habitatge

- A seguir: problemas hipotecarios, segunda parte (o como ni el sistema de los USA está exento de riesgos)

- Devolver el piso y saldar la deuda

- España tiene 120.000 millones de euros en hipotecas ninja

Si no me falla la memoria, en el Congreso hay dos proposiciones de ley a este respecto. Una del PP y otra de CiU.

La de CiU contempla lo que dices: la vivienda por la deuda. Con “peros”: que sea la vivienda habitual, persona física, etc. Tampoco hay que ir ayudando a los que se les fué la castaña comprandose la 2ª y 3ª casa. Que diferencia la ILP de esa proposición?

De la del PP no hablo porque mi memoria no da ni para recordar si realmente existe y el buscador del congreso es un… eso ;) La de CiU estoy seguro porque la busqué! :D

En lugar de ir con una nueva ILP porque no se hace presión para que se acelere (en la medida de lo posible) las proposiciones existentes? (Y de paso, que aceleren las del IVA no cobrado…).

Marc, la ILP es anterior a la propuesta de CiU en el Congreso (que se parece bastante, todo hay que decirlo), ya que esta ILP se presentó en Octubre. Igualmente, también es importante poder hacer la ILP para que se pueda conscienciar la sociedad de este problema y que no pase sin pena ni gloria aplasatada por una mayoría parlamentaria que está en contra de esta medida.

Ya me gustaría verlo – el sistema actual es draconiano a matar.

Lo que no estoy tan seguro es que eso favorezca una moderación del mercado – a fin de cuentas, estás abaratando el crédito para el comprador, así que aumentarás la demanda. Los bancos deberían dar en teoría menos créditos ya que ahora cargan con más riesgo (algo que es bueno – no quiero que la gente compre casas)… pero vista la burbuja en EUA, no sé si es lo que sucedería en realidad y no acabemos pariendo subprimes.

Sólo acepto reforma si regulamos los bancos más duro y creamos una agencia de protección al consumidor. Una opción “básica” obligada (tipo fijo a treinta años) para comparar también estaría bien. :-)

Por cierto, una nota: la ley no puede ser retroactiva, ¿verdad? Si has firmado una hipoteca el 2006 la ley no podría cambiar ese contrato.

No encuentro lo de CiU, solo la moción de diciembre (173/000180) pero bueno. Por ahí andará, podrían ponerse un Google en su web!

En cualquier caso, bienvenidas sean todas las medidas que ayuden a poner el peso de la responsabilidad en quien la puede tomar.

Me refiero a que, si miramos quienes están ahora con la soga al cuello. La mitad no saben como funcionan las hipotecas, los tipos de interés, etc… El banco si sabe como funciona. El banco sabe que si ha de aceptar la dación en pago como satisfacción total de la deuda ha de subir el tipo de interés. El hipotecado no. Y el banco no le dará un curso de hipotecas al que quiere comprar una casa, pero si se lo dará a sus clientes.

De modo que lo razonable es que el que tiene los conocimientos más amplios y los mayores recursos cargue con mayor parte de la responsabilidad, ¿no?

No se como de mal me he explicado :)

PERDON, donde dice “si se lo dará a sus clientes” quiero decir “si se lo dará a sus EMPLEADOS”

Roger:

En principio ha de moderar el crédito, las condiciones a priori se endurecerán (mayores tipos de interés y exigencias de más abales). Evidentemente no podemos pedir que sea retroactivo, los contratos se han de cumplir.

¡No me jodas que tomas a Marc Vidal como referente!

¡Pero si este hombre, junto a otros, como Niño Becerra, pronosticaron el fin del mundo para verano de 2010!

Más o menos las fechas por las que decidí dejar de hacer caso a, e incluso escuchar, sus profecías.

Pau:

¿Quien hace caso a quién? Yo cito un concepto suyo de “burguesía low-cost”. Que no esté de acuerdo con una parte significativa de su pensamiento no hace que ideas suyas no sean buenas.

Joder que mundo más sectario hay.

¡Vaya! ¿Me llamas sectario por cuestionar que cites a alguien que se ha autodesacreditado tanto como Vidal? Pues no sé yo… Piensa que se lo estás llamando a alguien que, como mínimo, te lee a ti y (antaño) a Vidal.

Y si tan estupenda te parece la idea de “burguesía low-cost’, pues cita a Torrecilla, que también basa parte de su argumentación en el concepto y hasta hoy no ha metido la gamba como Vidal.

A ver Pau.. cito un concepto de quien se lo he leído y de quien lo he aprendido. Yo no estoy condicionando al personal que cite a quien a mí me de la gana, porqué no me guste esa persona. ¿El argumento que le cito es ilegítimo, incorrecto, etc…? Es que tu réplica es una falacia “ad-hitlerum” del estilo “no puedes defender la construcción de autopistas en Alemania porqué eso es lo que hizo Hitler” o una versión de falacia “ad-hominem”.

De acuerdo. Ya se puede seguir debatiendo sobre el interesante tema hipotecario :-)

Por cierto, sobre esto, ¿aceptamos que la ley no puede tener caracter retroactivo? Entonces poco solucionará de los problemas actuales.

Pau:

“Acepta-mos” es un término general, creo que es mi opinión que no podrá ser aceptada. Pero por otra banda, la ley intentará que los problemas del futuro no sean tan graves como los actuales. El problema no son las fallidas hipotecarias, por suerte “sólo” son 250.000 fallidas hipotecarias en un mercado de millones y millones de viviendas, o no sólo ellos, sinó los incentivos perversos que se han introducido en el sistema y que han provocado que tengas o no una fallida hipotecaria tú y yo suframos las consecuencias de una crisis que se ha generado bajo esos incentivos. Esos incentivos perversos han debilitado nuestra economía hasta tal punto que hemos construido burbujas para mantenerla.

Lo “otro”, sí es un problema social de 250.000 personas condenadas a la pobreza de por vida.. que yo francamente no sé ni como afrontar más allá de la condonación de la deuda o políticas de rescate financiero personal para cuando comencemos a remontar algo la crisis.

No aceptamos, nos va dado por el sistema jurídico que tenemos. Las leyes son irretroactivas, punto, no se le puede hacer nada.